Triển vọng gì ở NLG, GEG và REE?

Các công ty chứng khoán (CTCK) khuyến nghị mua NLG do doanh số bán hàng năm 2025 sẽ được thúc đẩy bởi các dự án hiện hữu; GEG khả quan do kỳ vọng dự án Tân Phú Đông 1 có thể đàm phán giá bán chính thức trong năm 2025; mua REE do doanh thu mảng cho thuê văn phòng trong năm 2025 kỳ vọng tăng trưởng nhờ dự án Etown 6 được kỳ vọng lấp đầy.

Mua NLG với giá mục tiêu 48,700 đồng/cp

CTCK Vietcap cho rằng việc mở bán các giai đoạn tiếp theo tại các dự án hiện hữu sẽ thúc đẩy doanh số bán hàng của CTCP Đầu tư Nam Long (HOSE: NLG) trong giai đoạn từ quý 4/2024-2026.

Cụ thể, Vietcap kỳ vọng giao dịch bất động sản của NLG sẽ tiếp tục tăng trong quý 4/2024 và năm 2025 với doanh số bán hàng giai đoạn 2024-2026 dự báo sẽ đạt 22 ngàn tỷ đồng (cao hơn so với mức 20.8 ngàn tỷ đồng ghi nhận trong giai đoạn 2021-2023). Mức tăng này được thúc đẩy bởi việc mở bán các giai đoạn tiếp theo tại các dự án hiện hữu bao gồm: Cần Thơ (phân khu đất nền) trong quý 4/2024, Mizuki Park giai đoạn 3 và Izumi City trong năm 2025, Akari City giai đoạn 3 trong năm 2026, cùng với việc tiếp tục ghi nhận doanh số bán hàng tại dự án Southgate.

Giá trị doanh thu bất động sản chưa ghi nhận (backlog) lớn tại Akari City giai đoạn 2 và Southgate sẽ hỗ trợ lợi nhuận quý 4/2024 và năm 2025: Backlog cuối quý 3/2024 của NLG vào khoảng 10.3 ngàn tỷ đồng (theo NLG), với 2 dự án chiếm tỷ trọng lớn là Akari City giai đoạn 2 (khoảng 60%) và Southgate (khoảng 20%). Vietcap kỳ vọng backlog tại Akari City giai đoạn 2 sẽ được ghi nhận vào quý 4/2024 và năm 2025, và backlog tại dự án Southgate sẽ chủ yếu ghi nhận vào năm 2025.

Mặt khác, Vietcap kỳ vọng dự án Izumi City sẽ tiếp tục ghi nhận thêm các tiến triển pháp lý tích cực: Vietcap kỳ vọng các thủ tục pháp lý đối với dự án Izumi City (TP. Biên Hòa, tỉnh Đồng Nai) của NLG sẽ được suôn sẻ, với việc Chính phủ thể hiện quyết tâm giải quyết các vấn đề pháp lý tại khu vực này. NLG tiếp tục kỳ vọng quy hoạch 1/10000 của TP. Biên Hòa sẽ được phê duyệt trong quý 4/2024 và quy hoạch 1/500 của dự án sẽ được phê duyệt trong quý 1/2025. CTCK này dự báo việc mở bán giai đoạn tiếp theo của Izumi City trong nửa cuối năm 2025 sẽ đóng góp 19% vào dự báo doanh số bán hàng năm 2025 của chúng tôi.

Vietcap dự báo lãi ròng năm 2024 của NLG sẽ đạt mức 475 tỷ đồng, chủ yếu nhờ việc bàn giao dự kiến tại các dự án Akari City Giai đoạn 2 và Cần Thơ.

Đối với năm 2025, CTCK này dự báo lãi ròng của NLG tăng 27% so với năm 2024 lên mức 601 tỷ đồng, nhờ việc bàn giao dự án dự kiến cao hơn so với cùng kỳ năm trước, với Akari City Giai đoạn 2 và Southgate là đóng góp chính.

Với những dự báo khả quan trong năm 2025, Vietcap khuyến nghị mua NLG với giá mục tiêu 48,700 đồng/cp.

Xem thêm tại đây

GEG khả quan với giá mục tiêu 12,400 đồng/cp

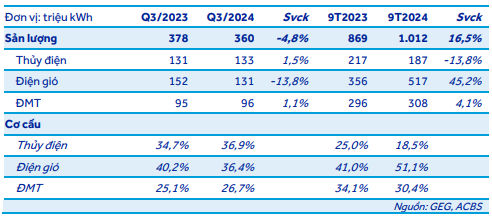

CTCK ACB (ACBS) thông tin lũy kế 9 tháng đầu năm 2024, sản lượng của CTCP Điện Gia Lai (HOSE: GEG) đạt hơn 1 tỷ kWh, tăng 16.5% so với cùng kỳ, nhờ dự án Tân Phú Đông 1 được đưa vào vận hành từ tháng 5/2023 giúp doanh thu tăng 11.1%, đạt 1,770 tỷ đồng. Giá bán bình quân đạt 1,749 đồng/kWh, giảm 4.6%, do Tân Phú Đông 1 đang ghi nhận giá bán tạm bằng 50% giá trần theo QĐ số 21/QĐ-BCT khiến biên lợi nhuận gộp giảm còn 49% từ 54.4% cùng kỳ 2023.

Sản lượng điện từ danh mục năng lượng GEG ghi nhận sự tăng trưởng tích cực với tổng sản lượng 9 tháng đầu năm 2024 đạt hơn 1 tỷ kWh, tăng 16.5%. Trong đó, điện gió đóng góp hơn phân nửa với 517 triệu kWh, tăng 45.2%, nhờ dự án mới Tân Phú Đông 1 được đưa vào vận hành từ tháng 5/2023. Đây cũng là dự án điện gió lớn nhất của GEG với công suất 100 MW, gần bằng tổng công suất 3 dự án điện gió còn lại (120 MW) và góp phần giúp GEG trở thành doanh nghiệp sở hữu danh mục điện gió lớn nhất niêm yết trên sàn.

Bên cạnh đó, điện mặt trời cũng đóng góp hơn 30% tổng sản lượng 9 tháng đầu năm 2024 với 308 triệu kWh, tăng 4.1% do các dự án đã đi vào quỹ đạo vận hành ổn định và hoạt động của hiện tượng El Nino trong năm nay. Ngược lại, thủy điện chỉ đóng góp gần 19% tổng sản lượng 9 tháng đầu năm 2024 với 187 triệu kWh, giảm 13.8% do hiệu ứng El Nino làm giảm lượng mưa bình quân so với hằng năm. Tuy nhiên, chu kỳ El Nino 2023 – 2024 đã chuyển sang pha Trung tính trong 3 tháng ghi nhận chỉ số ENSO gần nhất và đang giảm dần (0.0 trong tháng 8, -0.1 trong tháng 9 và -0.2 trong tháng 10/2024). Vì vậy, ACBS kỳ vọng chu kỳ La Nina sẽ quay trở lại trong giai đoạn 2024 – 2025, có lợi cho sản lượng của thủy điện.

|

Sản lượng danh mục năng lượng của GEG trong 9 tháng đầu năm 2024

|

Hiện tại, cả 4 dự án điện gió đều đang nằm trong danh sách nhóm dự án bị điều tra liên quan đến vụ án “Lợi dụng chức vụ, quyền hạn trong khi thi hành công vụ” tại Bộ Công Thương nhưng chưa có kết luận chính thức. Đây là rủi ro rất lớn với GEG khi công suất các dự án điện gió này chiếm hơn 1/3 tổng công suất và hơn 50% tổng sản lượng. Nếu có kết luận vi phạm, rất có thể 3 dự án đang được hưởng giá FIT (không bao gồm Tân Phú Đông 1) sẽ phải điều chỉnh giá bán điện về mức giá cho các dự án năng lượng tái tạo chuyển tiếp và thực hiện hồi tố doanh thu và lợi nhuận.

Cho năm 2024, ACBS điều chỉnh giá bán điện dự án Tân Phú Đông 1 còn khoảng 850 đồng/kWh như đang ghi nhận hiện nay. Việc này gây ảnh hưởng trực tiếp đến kết quả kinh doanh của GEG do các chi phí vận hành và lãi vay tăng lên khi dự án đi vào hoạt động chính thức nhưng doanh thu không ghi nhận sự tăng trưởng tương ứng, dẫn tới tình trạng thua lỗ trong quý 3/2024. Do đó, ACBS kỳ vọng lãi sau thuế của GEG trong năm 2024 giảm xuống còn 30 tỷ đồng, giảm 78.8% so với cùng kỳ. Cho năm 2025, CTCK này kỳ vọng dự án Tân Phú Đông 1 có thể đàm phán giá bán chính thức cho dự án, khoảng 1,500 đồng/kWh. Nhờ đó, lãi sau thuế đạt 219 tỷ đồng, tăng 620.8%.

Dựa trên phương pháp chiết khấu dòng tiền FCFF, ACBS đưa ra khuyến nghị khả quan đối với GEG, giá mục tiêu ở mức 12,400 đồng/cp.

Xem thêm tại đây

Mua REE với giá mục tiêu 76,000 đồng/cp

CTCK Vietcombank (VCBS) dự báo đối với mảng năng lượng, sản lượng mảng thủy điện của CTCP Cơ Điện Lạnh (HOSE: REE) dự kiến sẽ tăng trưởng khoảng 5% trong quý 4/2024 và hoạt động ổn định trong năm 2025 nhờ vào: (1) Điều kiện thời tiết thuận lợi khi El Nino qua đi và La Nina được dự báo quay trở lại trong quý 4/2024; (2) Đóng góp sản lượng từ Nhà máy thủy điện Thác Bà 2 (19MW).

VCBS ước tính tổng công suất thiết kế của REE điều chỉnh theo tỷ lệ sở hữu ở mức 1,051 MW. trong đó chủ yếu là các nhà máy thủy điện (NMTĐ) với 557 MW. Do đó. REE dự kiến sẽ được hưởng lợi khi hiện tượng La Nina quay trở lại. Cụ thể, IRI dự báo xác suất La Nina trở lại vào tháng 12 ở khoảng 60%. CTCK này cho rằng sản lượng điện của nhóm thủy điện tiếp tục cải thiện trong quý 4/2024 khi REE bước vào giai đoạn cao điểm với điều kiện thời tiết thuận lợi và nhu cầu phụ tải tăng cao.

Trong khi đó, nhóm nhiệt điện của REE dự kiến sẽ có sản lượng tăng trưởng trên 50% so với cùng kỳ trong năm 2024. Chủ yếu nhờ vào Công ty Vận hành hệ thống điện và thị trường điện Quốc gia (NSMO) ưu tiên huy động điện từ nguồn nhiệt điện than từ nửa đầu 2024 và sự trở lại của tổ máy S6 của PPC. Xu hướng này dự kiến sẽ tiếp diễn trong nửa đầu 2025 khi nhiệt điện được ưu tiên huy động từ đầu năm.

Tuy nhiên, REE gặp bất lợi khi tỷ lệ Qc thủy điện điều chỉnh từ 90% lên 98% trong năm 2024. Đối với các nhóm thủy điện, đây là yếu tố tác động tiêu cực bởi giá PPA của các nhà máy thủy điện thường thấp hơn giá FMP trên thị trường phát điện cạnh tranh. Bên cạnh đó, quyết định số 158/QĐ-ĐTĐL ban hành ngày 29/12/2023 phê duyệt Kế hoạch vận hành thị trường điện năm 2024 đưa giá trần FMP giảm 11.5% so với cùng kỳ. Trong năm 2025, với quan điểm thận trọng, VCBS dự phóng Qc thủy điện sẽ tiếp tục duy trì ở mức 98% do tình hình tài chính của EVN vẫn đang gặp nhiều khó khăn. CTCK này cho biết sẽ cập nhật giả định về Qc khi có thông tin chính thức từ các cơ quan chức năng có thẩm quyền.

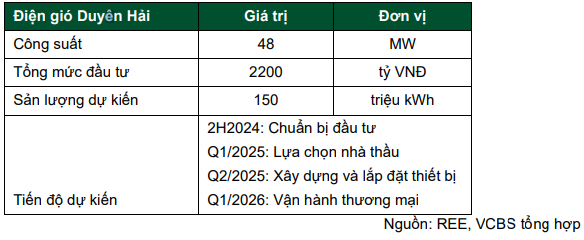

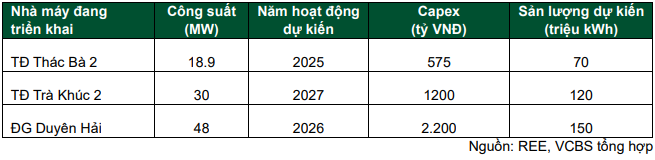

Về kế hoạch nâng công suất, REE đang triển khai xây dựng nhà máy điện là Thác Bà 2 (TB2), Trà Khúc 2 (TK2) và nhà máy điện gió Duyên Hải. Sau khi 3 nhà máy điện mới vận hành thương mại, tổng công suất điện của REE ước tính sẽ tăng 9% so với hiện tại.

Trong năm 2024. REE đặt mục tiêu gia tăng 100 MW danh mục năng lượng từ các dự án năng lượng tái tạo phù hợp với quy hoạch điện 8 (QHĐ 8). Trong quý 2/2024, REE đã mua lại 70% của CTCP Điện gió Duyên Hải. Công ty này có dự án điện gió Duyên Hải tọa lại khu vực tỉnh Trà Vinh. Dựa trên quan điểm thận trọng, VCBS vẫn chưa đưa dự án này vào mô hình định giá.

Dựa trên khung pháp lý hiện hành, VCBS cho rằng REE và phía công ty mua bán điện của EVN sẽ đàm phán theo thông tư 19/2023/TT-BCT được ban hành ngày 01/11/2023. Giá bán điện của các dự án điện gió trong thời gian tới có khả năng cao sẽ không cao hơn so với giá bán điện của các dự án NLTT chuyển tiếp do chỉ số LCOE có xu hướng giảm trong dài hạn.

Với tổng công suất các nhà máy điện lên tới 1,051 MW, việc triển khai điện gió Duyên Hải sẽ giúp REE tăng trưởng công suất nhưng không quá đột biến. Tuy nhiên, việc thực hiện được một dự án điện gió mới với giá đàm phán theo khung pháp lý mới sẽ là một bước đi đột phá để REE có thể tiếp tục triển khai các dự án tiếp theo.

Ngoài ra, REE đã đề xuất triển khai 3 dự án điện gió tại tỉnh Trà Vinh với công suất 344 MW theo cơ chế mua bán điện trực tiếp (DPPA). Cụ thể, REE đề xuất với tỉnh Trà Vinh xem xét phê duyệt để doanh nghiệp tiến hành khảo sát, nghiên cứu và lập hồ sơ bổ sung ba dự án điện gió V3-5, V3-7 và V1-4 giai đoạn 2 vào Quy hoạch điện VIII điều chỉnh.

Đối với mảng thầu cơ điện, theo thông tin của REE, lượng backlog ký mới lũy kế của REE tính đến hết quý 3/2024 ở mức 3,902 tỷ đồng (gấp 4 lần cùng kỳ) chủ yếu nhờ vào khối lượng công việc đến từ sân bay Long Thành REE có kinh nghiệm thi công trong các công trình như nhà ga hàng không cao ốc văn phòng, trung tâm thương mại, resort, khách sạn và chung cư cao cấp. VCBS cho rằng lượng backlog trong giai đoạn 2024-2025 của REE dự kiến được đóng góp chủ yếu từ các dự án đầu tư công trong khi các dự án thuộc nhóm tư nhân dần phục hồi.

Sau khi trích lập nợ xấu và ghi nhận lỗ trong năm 2023, REE đặt kế hoạch sẽ có lợi nhuận ròng trong năm 2024 mảng M&E. Bên cạnh đó, REE cho biết sẽ thận trọng tham gia đấu thầu đối với các dự án sắp tới đồng thời áp dụng biện pháp tạm ngừng thi công khi chủ đầu tư vi phạm thanh toán.

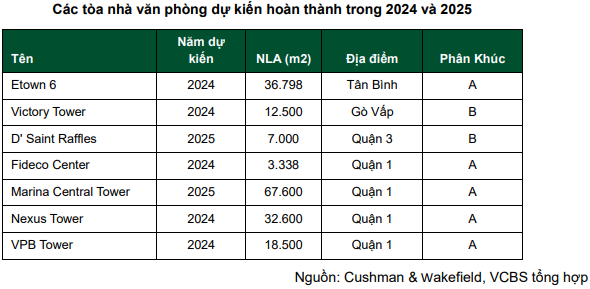

Cuối cùng là mảng bất động sản và cho thuê, tổng diện tích văn phòng cho thuê của REE tăng thêm khoảng 25% với dự án Etown6. Etown 6 đã được vận hành thương mại vào nửa cuối 2024 giúp REE gia tăng diện tích thương mại thêm khoảng 36,798 m2. Tại ĐHĐCĐ thường niên 2024, REE chia sẻ đã có 2 khách hàng đặt trước với diện tích khoảng 6,000m2. REE đặt mục tiêu tỷ lệ lấp đầy của Etown 6 vào cuối năm nay khoảng 70%.

Về thị trường văn phòng cho thuê tại TP.HCM, CBRE thông kê từ năm 2023 đến nay phân khúc hạng A có thêm khoảng 215,000 m2 diện tích cho thuê và hạng B có thêm khoảng 46,000 m2. Nguồn cung gia tăng mạnh là một thử thách đối với mảng cho thuê văn phòng của REE.

VCBS kỳ vọng tỷ lệ lấp đầy của Etown 6 vào cuối năm 2024 đạt 50% và 95% vào năm 2025 với mức giá thuê khoảng 24-29 USD/m2/tháng từ đó thúc đẩy doanh thu mảng cho thuê văn phòng tăng trưởng khoảng 20% trong năm 2025.

Dự án Light Square được REE Land phát triển có 45 căn hộ thấp tầng. REE đặt mục tiêu sẽ bàn giao và ghi nhận doanh thu của dự án trong năm 2024. Về tòa cao ốc trong quy hoạch 1/500, REE hiện tại vẫn chưa có kế hoạch xây dựng cụ thể và để ngỏ khả năng có thể bán lại dự án cho chủ đầu tư khác. VCBS kỳ vọng dự án này sẽ đóng góp doanh thu trên 1,000 tỷ trong giai đoạn 2024-2025.

Về các dự án mới, REE đang có kế hoạch triển khai các dự án sau:

Dự án khu dân cư xã Phú Hội, huyện Nhơn Trạch, Đồng Nai: Chủ đầu tư là CTCP Đầu tư và Phát triển Nhơn Trạch làm chủ đầu tư (CTCP Tổng CTCP Địa ốc Sài Gòn (HOSE: SGR) nắm giữ 83%). Trong năm 2024, chủ đầu tư tập trung hoàn thành giải phóng mặt bằng và xin giấy phép xây dựng. Dự án có diện tích gần 80ha. tổng mức đầu tư khoảng 500 tỷ đồng.

Dựa trên quan điểm thận trọng, VCBS chưa đưa thông tin về hai dự án trên vào mô hình định giá. Về chiến lược phát triển dài hạn, CTCK này nhận thấy rằng REE chủ động tham gia đấu giá quyền sử dụng đất hoặc tìm kiếm M&A các dự án đã có pháp lý rõ ràng. vị trí thuận lợi hoặc liên kết các doanh nghiệp có quỹ đất sạch nhưng gặp khó khăn trong việc triển khai.

Với những dự báo khả quan trên, VCBS khuyến nghị mua REE với giá mục tiêu 76,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc