Nâng hạng - Hành trình sắp đến đích

Chia sẻ tại chương trình Vietstock LIVE ngày 17/01/2025, bà Đỗ Minh Trang - Giám đốc Trung tâm Phân tích ACBS cho rằng, thị trường chứng khoán Việt Nam khả năng cao sẽ được nâng hạng vào tháng 9/2025, qua đó thu hút dòng vốn ETF thụ động 300 - 400 triệu USD.

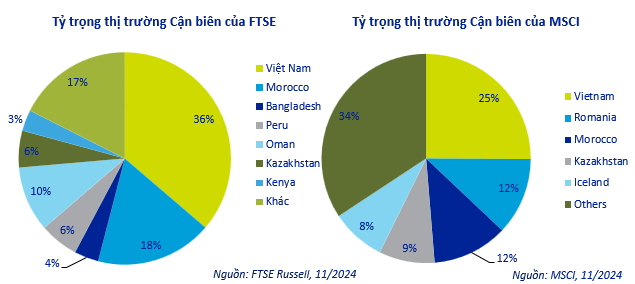

Chuyên gia ACBS cho biết, Việt Nam đang được FTSE Russell và MSCI - hai nhà cung cấp chỉ số lớn nhất thế giới - xếp hạng là thị trường Cận biên (Frontier Market). Trong đó, tỷ trọng của Việt Nam tại hai thị trường này đều đang lớn nhất.

Với việc dòng tiền trong môi trường kinh doanh bất định có xu hướng rút về Mỹ, thì thị trường Mới nổi (Emerging Market) cũng đang bị rút ròng chứ không riêng Cận biên. Do đó, nếu Việt Nam không nhanh chóng chuyển mình sang Mới nổi thì rất khó thoát cảnh tiếp tục bị bán ròng.

Thực tế câu chuyện nâng hạng này không mới và Việt Nam đã nằm trong danh sách theo dõi của FTSE đối với thị trường Mới nổi Thứ cấp kể từ tháng 9/2018.

Như vậy, Việt Nam đã mất 6 năm để đi đến bước nâng hạng thị trường. Hiện tại, gần như bước đi về thủ tục hành chính, luật pháp, hạ tầng cơ sở của các công ty chứng khoán (CTCK) đều đã được thực hiện, hỗ trợ cho việc thực hiện yêu cầu để nâng hạng, còn lại phải chờ việc góp ý từ các nhà đầu tư nước ngoài như thế nào. FTSE sẽ có kỳ “review” vào tháng 3 và tháng 9, thận trọng hơn là tháng 9 sẽ chính thức được nâng hạng và vào danh sách của các ETF từ tháng 3/2026.

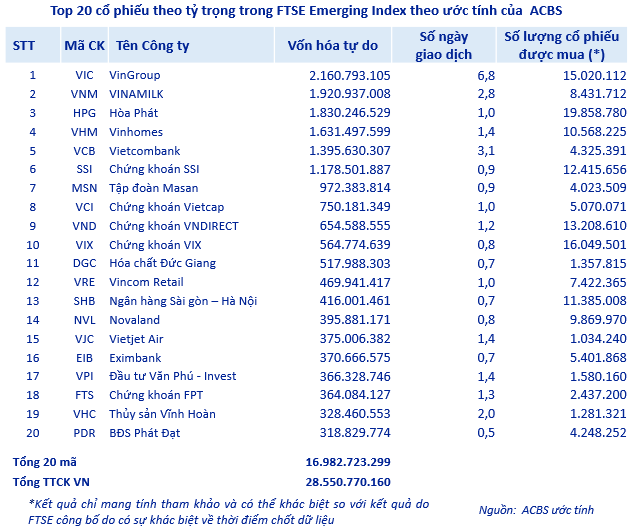

Theo ước tính, VN-Index sẽ chiếm khoảng 0.3 - 0.4% tỷ trọng trong rổ chỉ số thị trường Mới nổi của FTSE. Hai tiêu chí chính để được chọn vào rổ FTSE GEIS - chỉ số mẹ của chỉ số FTSE Emerging Index - là Foreign Headroom (được tính theo công thức Foreign headroom = Tỷ lệ sở hữu nước ngoài còn được mua/ Tỷ lệ sở hữu nước ngoài tối đa) không nhỏ hơn 20%; và Trung vị giá trị giao dịch của 12 tháng gần nhất có 10 tháng lớn hơn 0.05% của vốn hóa tự do.

Với kết quả này, ACBS ước tính sẽ có 222 mã chứng khoán đủ điều kiện vào danh mục của FTSE. Tuy nhiên, tỷ trọng của từng mã sẽ phụ thuộc vào tỷ lệ vốn hóa có thể đầu tư của từng mã. Như vậy, top 20 cổ phiếu chiếm 0.218%/tổng 0.366% vốn hóa của thị trường Việt Nam, tương đương 60%.

Theo đó, sẽ có khoảng 300 - 400 triệu USD từ ETF thụ động đổ vào TTCK Việt Nam. Còn với dòng tiền chủ động, dự báo có thể khoảng 3 - 5 tỷ USD trong vòng 5 năm. Theo bà Trang, trong ngắn hạn, sự kiện nâng hạng sẽ chỉ tác động về mặt tâm lý và dòng tiền ETF.

“Việc nâng hạng sẽ chưa mang lại quá nhiều sự tích cực về dòng tiền ngay lập tức, nhưng lâu dài 3 - 5 năm là cơ hội rất lớn”, bà Trang nhận định.

Theo ước tính của ACBS, danh mục của FTSE Emerging Index có tỷ trọng lớn là các cổ phiếu vốn hóa lớn. Đối với các doanh nghiệp, CTCK có tỷ trọng giao dịch và doanh thu từ nhà đầu tư nước ngoài lớn sẽ được hưởng lợi. Tuy nhiên, với quy mô đó so sánh với doanh thu hiện giờ của các CTCK thì cũng không thể làm thay đổi bức tranh lợi nhuận.

Khó có chuyện “định giá lại” VN-Index

Quan sát dữ liệu quá khứ cho thấy, việc nâng hạng thị trường còn là một sự kiện có khả năng dẫn tới cơ hội “định giá lại” (re-rate) đối với nhiều TTCK trên thế giới, ví dụ như Philippines (PSE), Indonesia (IDX)... Vì vậy, mặt bằng định giá của các cổ phiếu, đặc biệt cổ phiếu vốn hóa lớn, có thể tăng lên đáng kể.

Thực tế cũng đã xuất hiện nhiều dự báo về việc nâng hạng sẽ giúp TTCK Việt Nam có thể “định giá lại”, VN-Index giao dịch ở mức P/E 18 - 20 lần. Tuy nhiên, bà Trang cho rằng điều này khó xảy ra, bởi đây là nâng hạng theo tiêu chí của FTSE chứ không phải MSCI, bên cạnh việc chỉ tiến lên Mới nổi thứ cấp nên dòng tiền thu hút từ các ETF chỉ 300 - 400 triệu USD trong ngắn hạn, đủ giúp kiềm hãm đà bán ròng của nhà đầu tư nước ngoài chứ chưa đủ “khủng” để tái định giá thị trường.

Quay về quá khứ, những năm 2012, 2016 đến 2019 đã xuất hiện P/E 16 - 18 lần, đều là những giai đoạn lợi nhuận doanh nghiệp trên VN-Index tăng trưởng 25 - 30%. Nhìn về năm 2025, dự báo tăng trưởng lợi nhuận chỉ 15 - 16% so với 2024. Như vậy, khó có nền định giá vượt trội mà sẽ bám theo trung vị 3 năm, tương ứng VN-Index dao động trong vùng 1,240 - 1,420 điểm.

Cũng theo bà Trang, thống kê cho thấy hầu hết các thị trường sẽ tăng trong khoảng 6 tháng đến 1 năm trước sự kiện nâng hạng. Với kỳ vọng chắc chắn hơn là tháng 9/2025 được nâng hạng và tháng 3/2026 vào danh sách của các ETF, có thể nhận định xuyên suốt năm 2025 là giai đoạn tốt.

Trong giai đoạn đó, cổ phiếu nào được hưởng lợi nhiều nhất từ nâng hạng nên được ưu tiên hơn, như các cổ phiếu vốn hóa lớn với khá nhiều cổ phiếu ngân hàng, thậm chí sau đó dòng tiền các quỹ đầu tư đổ vào cũng sẽ đi nhiều vào ngành ngân hàng.

Huy Khải